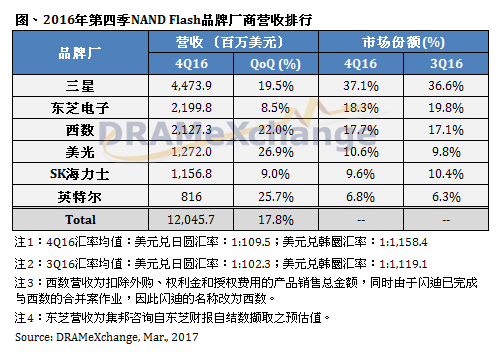

缺货达年度高峰,2016年第四季NAND Flash品牌商营收大幅季成长17.8%

2017-03-07 00:00 来源:集邦咨询

DRAMeXchange集邦咨询最新研究显示,2016年第四季NAND Flash缺货达全年高峰,在终端需求出货畅旺、平均销售价格普遍上涨的情况下,即使前一季营收基期已高,第四季NAND Flash营收仍旧上涨17.8%,同时各厂商的获利能力也达到全年的顶峰。

DRAMeXchange研究协理杨文得表示,观察2017年第一季,供给方面因转进3D-NAND Flash制程造成供货减少,使得各项合约价格持续上扬,但在终端需求方面较2016年第四季减少,预期NAND Flash品牌厂营收仍将持续成长,增幅稍微趋缓,而以全年度NAND Flash供应预期都将吃紧的情况来看,2017年NAND Flash厂商的营收仍可望逐季增加。

受惠于高容量eMMC与UFS需求和固态硬盘表现强劲,去年第四季三星NAND Flash除了位元出货量季成长11~15%外,平均销售单价也成长逾5%,NAND Flash营收季成长近20%。

三星在高容量eMMC/UFS及固态硬盘上市场份额领先,因此受惠价格上涨的程度更为显著,而48层堆栈的3D-NAND Flash已顺利导入全系列固态硬盘产品线。

三星Line16厂持续转进3D-NAND Flash,Line17与平泽厂的新产能贡献将从第二季后将开始提升,因此预估2017第一季位元出货量将季衰退4~9%,位元成长须待至第二季后才会显著提高。

SK 海力士降低固态硬盘端供货比重以应对中国大陆品牌智能手机eMCP需求,去年第四季位元出货量微幅下滑3%,但平均销售单价则扬升14%,营收季成长9%至11.56亿美元。

2017年第一季SK 海力士面临转进3D-NAND Flash及第一季智能手机出货减少等因素,预估位元出货量将季衰退约0~5%,但在NAND Flash依旧吃紧的态势下,平均销售单价仍可望续扬。

在3D-NAND Flash的进度上,第一季SK 海力士3D-NAND Flash位出货占比为10%,预期在48层堆栈与下半年将推出的72层堆栈3D-NAND Flash带动下,年底前3D-NAND Flash的产出比重将超越50%。

东芝电子64层堆栈的3D-NAND Flash产品相关对应的产品下半年将放量生产,现阶段在良率尚未显著提升之际,48层堆栈的3D-NAND Flash成为上半年营运的重点,而目前东芝3D-NAND Flash的产出比重较低,但年底维持超过产出的50%计划不变。

在位元出货量与平均销售单价均上涨的情况下,西数2017会计年度第二季的NAND Flash营收大幅季成长约20%。全系列固态硬盘产品线表现强劲,显现在合并闪迪的综效已开始显现。

从产品面看,西数的64层堆栈3D-NAND Flash已经在自家Retail产品开始出货,OEM产品的认证过程也会在本季开始进行,预计整体3D-NAND Flash的产出比重在2017年底前将超过50%。

受惠于整体NAND Flash市况供货吃紧与需求强劲,美光2017会计年度第一季位元出货量大幅季成长26%,NAND Flash营收也大幅季成长27%,至12.72亿美元。在营收的产品分配上,因移动终端与车用电子需求增加, 零部件颗粒销售比重降至40%,移动终端需求上升至23%,固态硬盘也微幅增加至15%,车用与其他工控类则是上升至20%。

产品规划方面,美光3D-NAND Flash的产出比重已超越50%,是除三星外唯一产出比重超过50%的厂商,同时,美光下个世代的64层堆栈3D-NAND Flash也预计在今年下半量产,原有的2D-NAND Flash产品占比将下滑至10%左右,仅满足原有利基型的应用。

受惠于企业级固态硬盘的强劲需求,让英特尔2016年第四季位元出货量季成长25%以上,整体NAND Flash营收也季成长25%,至8.16亿美元。

产品规划方面,英特尔20纳米与25纳米旧制程的产品减少,16纳米与3D-NAND Flash(MLC架构)的企业级固态硬盘销售比重则逐步放大,有助让价格更具竞争力,也有助成本下降与利润增加,另外,3D-NAND Flash (TLC架构)的产品也开始放量生产。

- 闪存市场 NAND Flash

- 严禁商业机构或公司转载,违者必究;转载请注明来源“中国闪存网”!